今回は、借入件数が複数あって新規でのローンが組めない場合の審査に通過するコツについてや、他社5件でも借り入れできるカードローンについて紹介していきます。

他社借入数が多くて中々審査に受からずに困っている方はぜひ参考にしてみてください。

他社借入があってもカードローンで借入はできる?

結論から申し上げますと、他社借入があってもカードローンでの借入は可能です。

以下は各借入件数における、登録件数・登録人数のデータになります。

| 借り入れ件数 | 登録件数 | 登録人数 | 登録残高 |

|---|---|---|---|

| 1件 | 713万件 | 713万人 | 58,054億円 |

| 2件 | 449万件 | 225万人 | 25,558億円 |

| 3件 | 256万件 | 85万人 | 11,920億円 |

| 4件 | 121万件 | 30万人 | 5,196億円 |

| 5件以上 | 73万件 | 13万人 | 3,605億円 |

引用:CIC

CICで公表されているデータからも、他社借入があってもカードローンで借入することが可能であることが分かります。

アイフル、モビット、プロミスの比較表です。

| 会社名 | 他社借入可能か? | 借入可能件数 |

|---|---|---|

|

アイフル |

可能 | 3件まで |

| モビット | 不可 | – |

|

プロミス |

可能 ※他社ご利用の方でも審査可能ですが、 お客様のご状況によってご利用いただけない場合もございます。 |

3件まで |

カードローンを新たに契約する場合は、申し込み者の借入金額や返済能力を審査するわけですが、その借入額や収入的に問題がなければ他社借入があっても融資を受けられる可能性はあります。

しかし、借入件数が多くなるにつれて、審査に通りにくくなる傾向はあります。

他社借入。最短30分で借りるならモビットはこちら

他社借入が3件を超えると審査に通りにくくなる

他社借入があってもカードローンでの借入は可能ですが、他社での借入件数が3件を超えてしまうと、消費者金融での審査に通りにくくなってしまうとされています。

銀行カードローンに関しては、他社借入が1件でもあると厳しいと言われています。

| 他社借り入れの件数 | 消費者金融カードローン | 銀行カードローン |

|---|---|---|

| 0件 | ◯ | ◯ |

| 1件 | ◯ | △(金融機関による) |

| 2件 | ◯ | × |

| 3件 | ◯ | × |

| 4件 | ◯ | × |

| 5件以上 | ×(おまとめローンなら可能) | × |

ただし、返済能力などにより融資をしても問題がないと思われる場合は、借入件数が5件以上ある場合でも消費者金融カードローンなどの審査に通るケースがあります。

銀行カードローンは総量規制対象外だが自主規制がある

銀行カードローンの場合は、貸金業法の対象外となるため、総量規制により年収の3分の1以上の借入ができないといったことはありません。

しかし、以前多重債務問題が深刻な社会問題として浮き彫りになったことがあることから、昨今では銀行でも自主規制を施しているところが多いです。そういった銀行であれば年収の3分の1以上の融資を控えています。

これにより、例えば年収300万円の人が借入する場合は、100万円までしか借りることができないようになっています。

銀行カードローンの場合は、他社借入が4件までであれば要件を満たしている場合、融資を受けられる可能性はあります。

しかしながら、借入している借入額の合計が年収の3分の1を超えてしまった場合は、消費者金融と同様に借入することができないので注意しておきましょう。

他社借入5件で借入できるのは他社借入ローン

借入件数が5件を超えてしまう場合は、基本的に消費者金融や銀行カードローンでの借入は困難です。

では、借入件数が5件以上の場合で融資を受けたい場合はどうすればよいのでしょうか?

そんな場合に向いているのが、消費者金融や中小消費者金融が提供するおまとめローンです。

おまとめローンというのは、複数の借り入れがある人を対象としたサービスのこと。この商品であれば、一般的なカードローンのように総量規制によって年収の3分の1までしか借り入れできないという制限がありません。

そのため、借入件数が5件以上あっても、おまとめローンであれば毎月安定した収入があるなどして十分な返済能力があると認められる場合、融資を受けることが可能です。

その他おまとめローンには、「借入先を一元化できる」「場合によっては低金利で貸付を受けられる」といったメリットもあります。

このことから、借入件数が5件以上ある場合は、一度消費者金融などのおまとめローンの利用を検討してみると良いでしょう。

他社借入5件でも借入ができるおまとめローン

借入件数が3件以上ある場合は、基本的にどの金融機関でも審査に通過するのは厳しくなります。

しかし、おまとめローンであれば、借入件数が5件でも融資を受けることが可能です。

おまとめローンの中には様々な商品がありますが、中でも金利や借りやすさ・融資スピードから、下記のサービスが人気です。

アイフルはキャッシング4件以上あっても借入可

| 基本情報 | 詳細 |

|---|---|

| 運営会社 | アイフル株式会社 |

| 金利(実質年率) | 3.0%~17.5% |

| 限度額 | 800万円 |

| 融資スピード | 最短20分 ※申込状況によってはご希望に添いかねます。 |

| WEB完結 | 〇 |

| 無利息期間 | はじめての方なら最大30日間 |

| 審査受付時間 | 9:00~21:00(土日含む) |

| 自動契約機の営業時間 | 9:00~22:00(土日含む・店舗による) |

| 郵送物なし | 〇 |

| 職場への電話連絡なし | 〇※例外的に電話をすることもあります |

| 貸し付け条件 | 満20歳以上69歳まで定期的な収入と返済能力がある |

| 返済期間/返済回数 | 最長10年/最大120回 |

アイフル株式会社が提供するおまとめローン「おまとめMAX」。

このおまとめローンの特徴は、審査が柔軟であるということにあります。

というのも、アイフルの運営会社は、他の消費者金融おまとめローンとは違い、銀行系ではない独立した企業になるため、その審査基準も他の消費者金融のおまとめローンとは違ったものになっているからです。

このことから、他の消費者金融のおまとめローンでの審査には通過できなかったけれども、アイフルなら借り入れできる可能性があります。

また、アイフルのおまとめMAXは、上限金利が最低水準に低いのもメリット。

借入額が多くて返済期間もそれなりに長引くことが想定されるおまとめローンの場合は、特に金利の低さは重要になってきます。そのため、利息の負担をできる限り減らしたいと考えている方にも向いているでしょう。

更にアイフルのおまとめMAXでは、利用していることが周りにバレにくいのもポイント。

例えば、郵送物をなしにしたい場合は、カードレース契約や自動契約機での契約を行うことでそれが可能に。在籍確認に関してはアイフルでは原則として書類で行うため、勤務先への電話での連絡を避けることができます。(例外的に電話をすることもあります。)

融資スピードも業界屈指の早さで、申し込みから最短20分で借入することができます。

審査に自信がない方や、上限金利が低いところで借入したい方はぜひ1秒でできる事前審査を受けてみると良いでしょう。

最短20分。はじめての方なら最大無利息30日間で借りれるアイフルはこちら

「かりかえMAX」は初めてアイフルを利用する人が対象

アイフルのおまとめローンには、「おまとめMAX」以外にも「かりかえMAX」というサービスがあります。

こちらは、他者から借り換えする場合で、初めてアイフルを利用する人を対象としている商品です。

名称は違えど、金利などのサービス内容としては、おまとめMAXと同じになります。

アイフル「おまとめMAX」のおすすめポイント

- 審査の基準が独特で柔軟である

- 消費者金融おまとめローンの中では上限金利が最低水準に低い

- 借入していることが周囲にバレにくい

- 融資スピードが最短20分と早い

SMBCモビットの他社借入はTポイントを使って返済ができる

| 基本情報 | 詳細 |

|---|---|

| 運営会社 | SMBCモビット |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 500万円 |

| 融資スピード | 最短30分 |

| WEB完結 | △ (電話申し込み→WEBで完結) |

| 無利息期間 | なし |

| 電話受付時間 | 9:00~18:00(土日含む) |

| 郵送物なし | 〇 |

| 職場への電話連絡なし | 〇 |

| 貸し付け条件 | ・満20歳以上65歳まで定期的な収入と返済能力がある ・すでにSMBCモビットに入会している |

| 返済期間/返済回数 | 最長13年4カ月/最大160回 |

こちらはSMBCモビットが提供するおまとめローンになります。

SMBCモビットのおまとめローンの第一のメリットは、Tポイントを使って返済できるという点が挙げられます。返済すれば支払った利息の200円分につき1ポイントを貯めることが可能。

そのため、普段からTポイントを利用している方の場合は相性が良いと言えるでしょう。

また、申し込みの際は電話(0120-03-5000)が必要になりますが、それ以降の手続きはWEBで完結するため、在籍確認の電話や郵送物なしで契約できるのもポイント。

上限金利は低くはありませんが、借入額によっては金利が引き下がります。例えば120万円を借りた場合は金利14%で利用することが可能。

利用するにはすでにSMBCモビットに入会している必要がありますが、そういった場合でおまとめローンが必要だと感じた場合は候補として視野に入れてみると良いかもしれません。

最短30分で借りるならモビットはこちら

SMBCモビットのおすすめポイント

- 他社借入はTポイントを使って返済できる

- 借入していることが周囲にバレにくい

プロミスはマネーアドバイザーがいて、返済日が柔軟に選べる

| 基本情報 | 詳細 |

|---|---|

| 運営会社 | SMBCコンシューマーファイナンス |

| 金利(実質年率) | 6.3%~17.8% |

| 限度額 | 300万円 |

| 融資スピード | 最短3分審査(回答)、最短3分融資(※お申込み時間や審査によりご希望に添えない場合がございます) |

| WEB完結 | × (電話or来店申し込み→来店) |

| 無利息期間 | 最大30日間 |

| 審査受付時間 | 9:00~18:00 |

| 郵送物なし | 〇 |

| 職場への電話連絡なし | △ (相談により可能) |

| 貸し付け条件 | ・満20歳以上65歳まで定期的な収入と返済能力がある |

| 返済期間/返済回数 | 最長10年/最大120回 |

SMBCコンシューマーファイナンスが提供するプロミスのおまとめローン。

この商品のメリットは上限金利が17.8%と低いということ。そのため、借入総額が少額であり上限金利が設定されるような場合は、利息を安く抑えることができるでしょう。

また、プロミスのおまとめローンには、マネーアドバイザーによる相談窓口が設置されているのもポイント。何か困ったことや不安なことなどがあれば相談することができることから、利用者による満足度が高いと言われています。

返済日は5日・15日・25日・末日のいずれかから、都合に合わせて選べるのも嬉しいところですね。

更に、プロミスのおまとめローンでは、おまとめローンの中では珍しく、最大30日間の無利息期間があるのもメリット。

在籍確認は相談することで勤務先への電話連絡をなしにしてもらうことができます。更に来店または自動契約機での契約で、郵送物を避けることもできるため、なるべく周囲に知られたくない方も安心です。

プロミスのおまとめローンのおすすめポイント

- 上限金利が17.8%と低い

- マネーアドバイザーによる相談窓口が設置されている

- 返済日は5日・15日・25日・末日から自由に選べる

- 30日間は無利息で借り入れできる

- 原則電話による在籍確認なし

30日間無利息で借りれるプロミスはこちら

レイクのレイク de おまとめは上限金利の低さがポイント

| 基本情報 | 詳細 |

|---|---|

| 運営会社 | 新生フィナンシャル株式会社 |

| 金利(実質年率) | 6.0~17.5% |

| 限度額 | 500万円 |

| 融資スピード | 最短25分 |

| WEB完結 | × (電話申し込み→自動契約機) |

| 無利息期間 | なし |

| 電話受付時間 | 10:30~19:30(日曜日は19時まで) |

| 郵送物なし | 〇 |

| 職場への電話連絡なし | △ (相談により可能) |

| 貸し付け条件 | ・満20歳以上70歳まで定期的な収入と返済能力がある |

| 返済期間/返済回数 | 最長10年/最大120回 |

新生フィナンシャル株式会社が運営するレイクのおまとめローン「レイク de おまとめ」。

レイク de おまとめの最大の特徴は、上限金利が17.5%と低いということです。

また、サービス開始が2021年12月と新しいことから、新規顧客の獲得に積極的なので、その分審査にも通りやすくなることが期待できるでしょう。

職場への電話連絡については、あらかじめ相談をすることで書類での確認に変更してもらうことができます。

レイクのレイク de おまとめのおすすめポイント

- 上限金利が17.5%と低い

- 相談により職場への電話による在籍確認を避けることができる

中央リテール最短1日で借入診断可能

| 基本情報 | 詳細 |

|---|---|

| 運営会社 | 中央リテール株式会社 |

| 金利(実質年率) | 10.95〜13.0% |

| 限度額 | 500万円 |

| 融資スピード | 最短即日 |

| WEB完結 | × (ネットor電話→来店) |

| 無利息期間 | なし |

| 電話受付時間 | 平日9:00~18:30 |

| 郵送物なし | 〇 |

| 職場への電話連絡なし | × |

| 貸し付け条件 | ・2ヶ月以上の延滞・金融事故がない |

| 返済期間/返済回数 | 最終借入後最長10年/1回~120回 |

おまとめローンを専門的に取り扱う中小消費者金融「中央リテール」。

中央リテールの最大の利点は、上限金利が13.0%ととにかく低いということ。借入額が比較的少額であり上限金利が適用される場合は、有利に利用することができるでしょう。

しかし、下限の金利が高めであるため、借入額が300万円以上などある程度高額になる場合は、あまり向いていません。

ちなみに借入額が300万円以上になれば、大手消費者金融のおまとめローンだと上限金利が10%程度になるため、この場合はそういった商品を利用するのが適しているでしょう。

また、中央リテールで契約を行うには、東京の渋谷にある店舗にまで来店しなければならないため、首都圏以外の地域に住んでいる場合はアクセスが厳しいという点について注意してください。

貸し付け対象としては、具体的な年齢は公式サイト上で明記されていませんが、「2ヶ月以上の延滞・金融事故がない」といったことも条件となっているので、この点にも気を付けておきましょう。

中央リテールのおまとめローンのおすすめポイント

- おまとめローンの中では上限金利が低い

- 東京近郊に住んでいる場合は当日中に借り入れ可能

他社借入がある人でも審査に通過する方法

他社借入がある人でも以下の方法を試すことで、審査に通過しやすくなるでしょう。

- 収入証明書を自主的に提出する

- 希望する借入金額を少額にしておく

- 最後の申込みから1ヶ月程度期間を空ける

- 申込みの際に嘘をつかない

- 可能なら借入額と借入件数を減らしておく

- 他社での借入の返済をきちんと行う

収入証明書を自主的に提出する

他社借入がある場合でもなるべく審査に通過しやすくする方法としてまず試しておきたいのが、収入証明書を自主的に提出するということです。

収入証明書を提出することで、安定した収入があることを証明できることから、審査に受かりやすくなるうえに、それに要する時間を短くすることができます。

なお、他社借入の借金額が100万円を超える場合は、収入証明書の提出が必須になります。

そのため、こうした場合は、あらかじめ収入証明書を用意しておくことでスムーズに融資を受けることができるでしょう。

希望する借入金額を少額にしておく

また、他社借入がある場合でも審査に通過しやすくするためには、希望する借入金額を少額にしておくのもポイントです。

希望借入金額を可能な限り少額にしておくことで、無理なく返済ができると判断されることから、審査に受かりやすくなります。

逆に希望借入金額を多めにした場合は、返済能力的に大丈夫なのかどうか疑問視されることから、審査が長引いたり審査落ちになってしまうこともあります。

また、希望借入金額を年収の3分の1以上にした場合は、総量規制に触れることから問答無用で審査落ちとなります。

上でもお伝えしましたが、総量規制に関しては消費者金融はもちろん、銀行カードローンでも自主的に規制しているところが多いです。

そのため、消費者金融にしろ銀行カードローンにしろ、他社借入がある場合で新たにカードローンを申し込む際は、まず現在の複数社での借金額のトータルの金額を把握したうえで、希望借入金額が年収の3分の1を超えないようにしましょう。

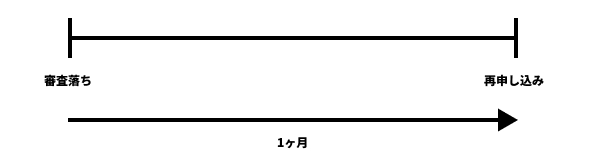

最後の申込みから1ヶ月程度期間を空ける

他社借入があるけれども、なるべく審査に通過するためには、最後の申込から1カ月程度期間を空けるということも意識しておきましょう。

最後の申込から1カ月程度期間を空けることによって、申し込みブラックによる審査落ちを避けることができます。

申し込みブラックというのは、1ヶ月以内に3社以上のカードローンを申し込む場合に、新たにカードローンを申し込んでも著しく審査通過率が下がってしまう状態のことを言います。

このように短期間のうちに3社以上のカードローンを申し込んでしまうことで、その申し込み履歴が信用情報に記録されます。

また、ローンの会社側から「よほどお金に困っているのではないか」と捉えられてしまうことから、審査に通るのが厳しくなると言われています。

なお、ひとたび短期間のうちに複数社に申し込むなどして、信用情報機関にブラックリスト入りした場合は、以後長ければ6カ月間はローンを契約することができなくなってしまいます。

そうなることを避けるためにも、他社での最後の借入から新たにローンを組むまでは、最低でも1ヶ月以上は間を空けるようにしておきましょう。

申込みの際に嘘をつかない

他社借入があってもなるべく審査に受かりたいのであれば、申し込みの際に嘘の情報を記載しないということも徹底しておきましょう。

もしも申し込みの際に虚偽の情報を申告してしまうと、それが原因でただちに審査落ちとなります。

例えば、審査に受かりやすくするために、他社借入件数を本来よりも少なめに書いて嘘の申告した場合、カードローン会社からは「社会的信用が低い」と判断されてしまいます。

こうしたことから、例え返済能力があったとしても、融資を受けることができなくなることも。

そのため、例え審査に受かりやすくしたいと考えていても、嘘の申告をすることは控えるようにしてください。

もちろん、意図していなくても間違いの情報を記載していれば審査落ちになる原因になるため、申し込みの際は必要情報に誤りがないかどうかを確認したうえで行うようにしておきたいところです。

信用情報により虚偽の申請はバレる

なお、申し込み時に嘘の申告をすれば、ほとんどの場合それがバレてしまいます。

理由としては、申し込み時にカードローン会社がその個人の信用情報を確認するからです。

信用情報には、それまで利用した金融機関での申し込み履歴が記録されているので、他社借入件数を少なめに申告した場合はそれが虚偽のものだと発覚するわけですね。

たとえ嘘をついて審査に受かっても大きなリスクがある

なお、万が一申し込み時に嘘の申告をしたにも関わらず審査に通った場合、定期的に行われる更新審査でその嘘が発覚すれば最悪すべての金融機関から一括返済を求められる可能性があります。

これによって期日までに返済できなかった場合は裁判に発展し、財産が差し押さえられたりする恐れがあります。

こうしたリスクがあることからも、カードローンに申し込みを行う際は、嘘の申告を行わないようにしておきましょう。

可能なら借入額と借入件数を減らしておく

可能であれば、新たにローンを組む前に借入額と借入件数を減らしておきましょう。

こうすることで、信用情報がきれいになり、審査を受けるうえでも有利に働きます。

他社での借入の返済をきちんと行う

他社借入があってもなるべく審査に受かりたい場合、その他社での借金はきちんと期日までに返済するようにしておきましょう。

こうすることで、審査時に信用情報をチェックされるときに、滞納があった場合とは違い融資を受けられる可能性が格段に上がります。

なお、滞納は返済期日より1日でも遅れることで、その情報が記録されることになります。そのため、もし心当たりがあるようであれば、信用情報機関で自分の信用情報を確認してみると良いでしょう。

もし、自分の信用情報に滞納の記録があった場合は、そのことが原因で審査落ちになっている可能性が高いです。

そのため、審査に受かりたいのであれば、可能であればその履歴が消えるまで待ってから申し込むなりする必要があります。

他社借入でも使えるカードローンに関するよくある質問

ここからは、他社借入でも使えるカードローン(おまとめローン)に関するよくある質問についてまとめてみました。

Q:年収の3分の1以上借りるとどうなる?

通常消費者金融といった金融機関から、年収の3分の1以上借りるとなると、貸金業法の総量規制による決まりから、借入することができません。

また、基本的には貸金業法の対象外となる銀行であっても、自主的に規制を行っているところが多いので、大抵の場合は消費者金融と同様年収の3分の1以上を借りると審査落ちになります。

ただし、おまとめローンであれば、貸金業法の総量規制の対象外であるため、年収の3分の1以上を借りることができます。

複数の金融機関から借り入れをしており、その借入金額が年収の3分の1を超えていて新たにお金を借りたいのであれば、おまとめローンの利用を検討すると良いでしょう。

なお、おまとめローンの審査にも通らない場合は、公的融資制度を利用するか、最終手段として債務整理を視野に入れてみると良いかもしれません。

Q:消費者金融に借りてるとローン組めない?

おまとめローンを契約する際は、基本的に他の消費者金融のカードローンなどを解約する必要があります。

また、このことは、同社の消費者金融会社のカードローンを契約中の場合も例外ではありません。例えば、大手消費者金融レイクalsaのおまとめローンを利用する場合、すでにレイクalsaのカードローンを利用していたならばそれを解約する必要があります。

このように、おまとめローンは返済専用のサービスであるという特徴があり、契約の際には基本的に他社契約を解約しなければならない決まりになっています。

ただ、おまとめローンを利用することで、借入・返済が1社に一元化されるうえに、借入金額100万円以上と多ければ多いほど金利が引き下がるといったメリットがあります。そのため、借入が複数件ある場合は、おまとめローンの利用を検討してみる価値が十分にあると言えるでしょう。